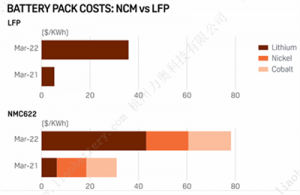

Gwałtowne wzrosty cen surowców do akumulatorów od początku 2021 r. powodują spekulacje na temat zniszczenia popytu lub opóźnień i prowadzą do przekonania, że firmy motoryzacyjne mogą zmienić preferencje dotyczące swoich pojazdów elektrycznych.

Najtańszym pakietem był tradycyjnie fosforan litowo-żelazowo-fosforanowyLFP.Tesla używa LFP w swoich podstawowych modelach produkowanych w Chinach od 2021 roku. Inni producenci samochodów, tacy jak Volkswagen i Rivian, również ogłosili, że będą używać LFP w swoich najtańszych modelach.

Inną opcją są akumulatory niklowo-kobaltowo-manganowe (NCM).Potrzebują podobnej ilości lituLFP, ale zawiera kobalt, który jest drogi, a proces jego produkcji budzi kontrowersje.

Cena kobaltu metalicznego wzrosła w ciągu roku o 70%.Nikiel odnotował ostatnio zawirowania w następstwie krótkiego ucisku na LME.W dniu 10 maja trzymiesięczna cena niklu będzie kształtować się w dziennym przedziale 27 920–28 580 USD/mt.

Tymczasem ceny litu wzrosły od początku 2021 r. o ponad 700%, co doprowadziło do dużego wzrostu cen pakietów akumulatorów.

Według S&P Global Market Intelligence koszty metalu akumulatorowego w Chinach w marcu wzrosły o 580,7% w stosunku do roku poprzedniego w przypadku akumulatorów LFP w przeliczeniu na dolara za kilogram, osiągając prawie 36 dolarów/kWh.Ceny akumulatorów NCM wzrosły w tym samym okresie o 152,6%, do 73–78 USD/kWh w lutym

"Drogalitcena wzrosła w ciągu ostatnich 12 miesięcy.Jest to mniejsza zniżka, niż można by się spodziewać [w porównaniu z NCM], a gdy dodamy do tego czynniki związane z wydajnością, decyzja będzie trudniejsza niż byłaby.Być może zechcesz oddać część wydajności w zamian za cenę, ale obecnie nie jest ona dużo tańsza.” powiedział jeden ze sprzedawców wodorotlenku kobaltu.

„Rzeczywiście pojawiły się obawy, ponieważ koszt LFP stwarzał zbyt duże ryzyko dla docelowego segmentu, czyli tanich akumulatorów” – zgodziło się źródło producenta litu.

„Nie ma oczywistych alternatyw dla akumulatorów intensywnie niklowych (zawierających 8 części niklu lub więcej) w perspektywie krótko- i średnioterminowej.Powrót do akumulatorów NMC o niższej zawartości niklu ponownie budzi obawy dotyczące stosowania kobaltu, podczas gdy akumulatory LFP nie mogą jeszcze w pełni dorównać wydajnością asortymentu, a także mają stosunkowo niekorzystne właściwości w niskich temperaturach w porównaniu z akumulatorami intensywnie niklowanymi” – Alice Yu, starszy analityk w S&P Global Market Intelligence .

Choć preferowaną chemią w Chinach są akumulatory LFP, powszechnie zakłada się, że NCM będzie odgrywać większą rolę na rynkach UE – gdzie konsumenci wolą samochody, które przewożą ich po całym kraju lub na całym kontynencie przy jak najmniejszej liczbie ładowań.

„Przy projektowaniu fabryk akumulatorów musimy sprawdzić elastyczność.W tej chwili istnieje parytet cenowy pomiędzy LFP i NCM.Jeśli LFP znów stanie się dużo tańsze, być może będziemy mogli nadać priorytet produkcji, ale w tej chwili powinniśmy produkować NCM, ponieważ jest to produkt premium.”- powiedział producent OEM z branży motoryzacyjnej.

Drugi producent OEM z branży motoryzacyjnej powtórzył tę uwagę: „Akumulatory LFP będą tutaj odpowiednie dla pojazdów klasy podstawowej, ale nie zostaną zastosowane w samochodach klasy premium”.

Czynnik ograniczający

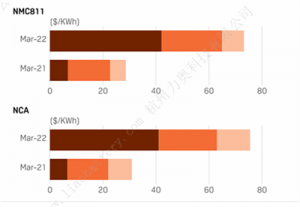

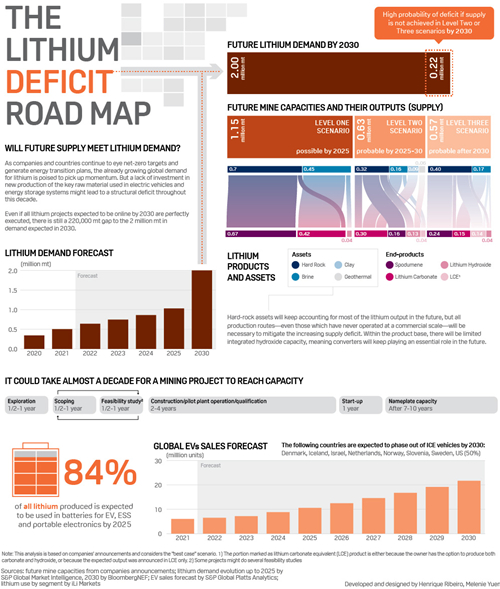

Dostawy litu pozostają poważnym problemem na rynku pojazdów elektrycznych i mogą powstrzymać każdą firmę przed łatwym przejściem na LFP.

Badania przeprowadzone przez S&P Global Commodity Insights pokazują, że jeśli wszystkie planowane kopalnie litu zostaną uruchomione w proponowanym terminie i przy odpowiednich specyfikacjach materiału przeznaczonego do akumulatorów, do 2030 r. nadal będzie występował niedobór 220 000 ton, przy założeniu, że popyt osiągnie 2 miliony ton na poziomie koniec dekady.

Większość zachodnich producentów litu realizuje największą część swojej produkcji w ramach kontraktów długoterminowych, a chińscy przetwórcy są zajęci zarówno realizacją zamówień natychmiastowych, jak i długoterminowych.

„Jest kilka próśb o [spot], ale w tej chwili nie mamy żadnych dostępnych materiałów” – powiedziało źródło producenta litu.„Mamy dostępne wolumeny tylko wtedy, gdy klient ma jakiś problem lub z jakiegoś powodu anuluje wysyłkę, w przeciwnym razie wszystko jest zarezerwowane” – dodał.

Rosnące obawy dotyczące litu i innych metali stosowanych w akumulatorach, które stają się czynnikiem ograniczającym wdrażanie pojazdów elektrycznych, skłoniły producentów samochodów do coraz większego zaangażowania się w segment wyższego szczebla branży.

General Motors zainwestuje w rozwój projektu Hell's Kitchen dotyczącego litu firmy Controlled Thermal Resources w Kalifornii.Stellantis, Volkswagen i Renault nawiązały współpracę z Vulcan Resources, aby zabezpieczyć materiały z projektu Zero Carbon w Niemczech.

Alternatywa dla jonów sodu

Biorąc pod uwagę spodziewane niedobory dostaw litu, kobaltu i niklu, branża akumulatorów bada alternatywy.Baterie sodowo-jonowe są uważane za jedną z najbardziej obiecujących opcji.

Jon sodu będzie zazwyczaj wykorzystywał węgiel w anodzie i materiały z kategorii znanej jako błękit pruski w katodzie.Według Venkata Srinivasana, dyrektora Argonne Collaborative Center for Energy Storage Science (ACCESS) z siedzibą w USA, istnieje „szereg metali, które można zastosować w błękitie pruskim i będą się one różnić w zależności od firmy”.

Źródła podają, że największą zaletą jonów sodu są niższe koszty produkcji.Ze względu na obfitość sodu na Ziemi te akumulatory mogą kosztować prawie 3–50% mniej niż akumulatory litowo-jonowe.Gęstość energii jest porównywalna z LFP.

Firma Contemporary Amperex Technology (CATL), jeden z największych producentów akumulatorów w Chinach, zaprezentowała w zeszłym roku pierwszą generację akumulatorów sodowo-jonowych wraz z rozwiązaniem w postaci akumulatorów AB, co pokazało, że jest w stanie zintegrować ogniwa sodowo-jonowe i litowo-jonowe komórki w jednym opakowaniu.Proces produkcyjny i wyposażenie akumulatorów sodowo-jonowych są kompatybilne z obecnymi akumulatorami litowo-jonowymi, twierdzi CATL.

Zanim jednak jon sodu osiągnie znaczącą skalę komercyjną, należy rozwiązać pewne problemy.

Nadal należy wprowadzić pewne ulepszenia po stronie elektrolitu i anody.

W porównaniu z akumulatorem LFP, jony sodu są silniejsze podczas rozładowywania, ale słabsze podczas ładowania.

Głównym czynnikiem ograniczającym jest to, że zanim rozwiązanie będzie dostępne na poziomie komercyjnym, minie jeszcze trochę czasu.

Podobnie miliardy dolarów zainwestowano w łańcuch dostaw litowo-jonowych oparty na substancjach chemicznych bogatych w lit i nikiel.

„Z pewnością przyjrzelibyśmy się jonom sodu, ale najpierw musimy skupić się na technologiach, które już są dostępne i uruchomieniu fabryki” – powiedział jeden z producentów akumulatorów.

Czas publikacji: 31 maja 2022 r